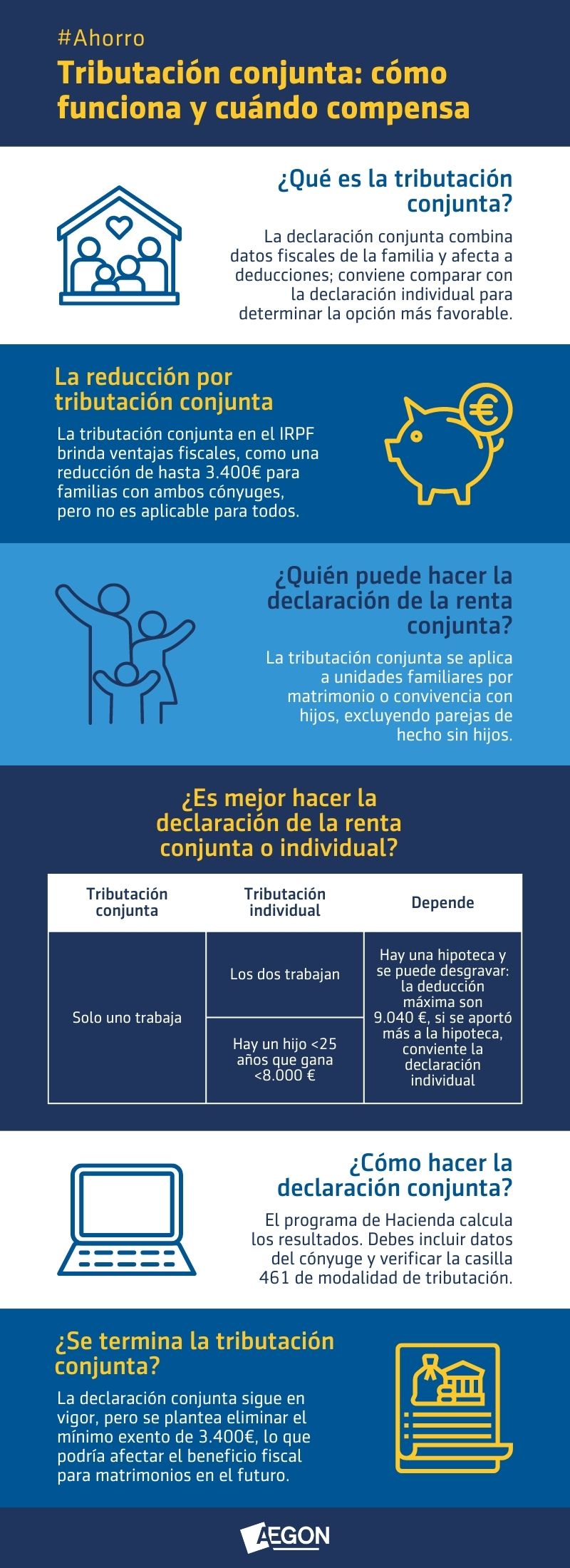

Tributación conjunta: cómo funciona y cuándo compensa

La tributación conjunta es una ventaja que matrimonios y familias pueden aplicar al hacer la declaración de la renta y cuya paulatina desaparición se ha llegado a plantear.

Esta figura es también la razón por la que cada año millones de personas se hagan la pregunta de si compensa más hacer la declaración de la renta en tributación conjunta o individual.

Índice

- 1 ¿Qué es la tributación conjunta?

- 2 La reducción por tributación conjunta

- 3 ¿Quién puede hacer la declaración de la renta conjunta?

- 4 La declaración conjunta en la Renta 2022

- 5 ¿Cuáles son tus opciones de tributación según tu situación familiar?

- 6 ¿Qué es mejor hacer la declaración de la renta conjunta o individual?

- 7 ¿Cómo hacer la declaración conjunta?

- 8 ¿Se termina la tributación conjunta?

¿Qué es la tributación conjunta?

La declaración con tributación conjunta es la declaración de la renta que se puede realizar de forma agrupada, incluyendo sus distintos datos fiscales (ingresos, reducciones y deducciones), distintos miembros de una unidad familiar (matrimonio, incluyendo los hijos menores o mayores incapacitados). En caso de no existir matrimonio o estar en caso de separación legal, se agrupan el padre o la madre junto a sus hijos.

La declaración conjunta conlleva cambios en deducciones en la renta y desgravaciones, especialmente en su cuantía máxima. Por lo que siempre es importante comparar entre ambas opciones para ver cuál es la más favorable.

La reducción por tributación conjunta

La gran ventaja de la tributación conjunta en el IRPF es una reducción de 3.400 euros en la renta para familias integradas por ambos cónyuges.

La reducción por hacer la renta con tributación conjunta es de 2.150 euros para familias monoparentales. Ese es el incentivo principal para hacer la declaración de forma conjunta en lugar de individual.

💡 Visita nuestro artículo sobre ayudas para madres solteras para ver todas las bonificaciones disponibles

Esta modalidad de tributación conjunta en el IRPF, surgió en su momento para adecuar este impuesto a la composición de rentas dentro del hogar. En otras palabras, para que las familias donde una persona era quien trabajaba no pagasen más que otra en la que lo hacían los dos.

La razón es que, al ser el IRPF un impuesto progresivo, cuanto más ganas, más pagas. Así, una persona con ingresos de 60.000 euros pagará más que dos con 30.000 euros cada uno, por ejemplo.

Precisamente por ese motivo, no todo el mundo puede beneficiarse de la tributación conjunta en la renta.

¿Quién puede hacer la declaración de la renta conjunta?

La Agencia Tributaria (AEAT) es clara sobre quién puede acceder a la tributación conjunta. Solo las personas que se integren dentro de una unidad familiar podrán optar por la declaración conjunta.

Como ya te he adelantado, Hacienda distingue dos modalidades de unidad familiar que dan derecho a presentar el IRPF conjunto y a aplicar la reducción por tributación conjunta. Son las siguientes:

- En caso de matrimonio: la unidad familiar serán los dos cónyuges casados legalmente y los hijos menores de edad o mayores de edad incapacitados

- En ausencia de matrimonio o en casos de separación legal: la unidad familiar la podrán formar el padre o la madre con todos los hijos que convivían con una u otra persona

El resto de opciones no se consideran unidades familiares en la renta y no podrán acceder a la tributación conjunta. Esto afecta, por ejemplo, a las parejas de hecho sin hijos, que no podrán hacer la renta de forma conjunta.

ℹ️ Si te preocupa cuánto dinero puedes reducir en la renta, es porque sabes que el ahorro es importante. Por eso, te recomendamos visitar nuestra web para consultar todos los beneficios que te ofrece nuestro seguro de ahorro, gracias al cual podrás, mediante un ahorro periódico, acumular sin esfuerzo el dinero que necesitas.

La declaración conjunta en la Renta 2022

El derecho a hacer la declaración conjunta se mantiene en 2022 en todas sus modalidades. A la hora de hacer la declaración por el borrador, solo tienes que introducir una clave personal, código, que proporciona a cada uno de los cónyuges para que puedas realizarla y comparar los resultados.

Antes de presentar y firmar la declaración, te mostrarán los dos resultados: individual y conjunta, y, con ello, podrás elegir la tributación de forma más ventajosa sin tener que introducir dos veces los datos fiscales.

¿Cuáles son tus opciones de tributación según tu situación familiar?

Para que lo tengas todavía mucho más claro, vamos a ver cuándo puedes acceder a la tributación conjunta dependiendo de tu situación.

Matrimonios sin hijos

Puedes presentar la declaración con tributación conjunta independientemente de tu régimen matrimonial. Es decir, puedes hacer la declaración conjunta incluso si estás casado en régimen de separación de bienes.

Matrimonios con hijos

Podéis optar por presentar la renta con tributación conjunta toda la familia o la individual uno de los padres, y el otro la conjunta con los hijos. En cualquiera de los casos, el mínimo personal y familiar se dividirá al 50% entre los dos progenitores.

Parejas de hecho sin hijos

La definición de unidad familiar para Hacienda es cristalina. Una pareja de hecho no se considera una unidad familiar en el IRPF y no puede acceder a la tributación conjunta.

Pareja de hecho con hijos

En este caso, uno de los miembros hará la declaración individual y el otro podrá hacer la declaración conjunta con los hijos.

Sin embargo, no se podrá aplicar la reducción por tributación conjunta como familia monoparental. Esta ventaja por hacer la renta conjunta es solo para aquellas personas que no convivan con el padre o madre del niño.

Sí es posible beneficiarse de otras ventajas de la tributación conjunta, como unos límites mayores para acceder a determinadas deducciones.

Matrimonios separados con hijos

En este caso, solo uno de los dos progenitores podrá hacer la renta conjunta con los hijos menores. Este progenitor debe ser quien tenga la custodia, en caso de no estar compartida. ¿Y si lo está?

En caso de custodia compartida solo uno de los progenitores podrá hacer la renta con tributación conjunta con los hijos. Lo más habitual es turnarse este privilegio año a año.

Madres y padres solteros con hijos

En este caso, se puede hacer la declaración con tributación conjunta con los hijos siempre que no sean mayores de edad.

¿Qué es mejor hacer la declaración de la renta conjunta o individual?

Cada caso es un mundo y lo mejor siempre es hacer pruebas con Renta Web antes de decidir. Sin embargo, sí que hay una serie de situaciones en la que la opción de tributación conjunta es mejor.

Estas son algunos casos repetidos y cómo actuar en cada uno de ellos:

Cuando los dos trabajan

En este caso la declaración individual suele ser la mejor opción casi siempre, salvo que exista una enorme diferencia de ingresos porque uno cobra muy poco. La razón es que el mínimo personal y familiar en la declaración de la renta no se multiplica por dos. Seguirá siendo de 5.500 euros en declaración conjunta y 5.500 euros siempre serán más que los 3.400 de la reducción por tributación conjunta.

Cuando solo uno trabaja

En este caso hay que optar siempre por hacer la tributación conjunta en el IRPF. De hecho, para eso se creó esta modalidad.

Cuando hay una hipoteca y se puede desgravar

La respuesta en este caso depende. La base máxima de la deducción por tributación conjunta e individual es de 9.040 euros. Si habéis aportado más de esa cantidad a la hipoteca, incluido el seguro de vida ligado al préstamo, compensará la individual.

💡 Te enlazo nuestro artículo sobre cómo tributan los seguros de vida en España para más información al respecto.

Cuando hay un hijo que gana menos de 8.000 euros

Puedes incluir a tus hijos en la renta hasta los 25 años siempre que ganen menos de 8.000 euros y no presenten la renta por su cuenta. Si es el caso, mejor que hagan el IRPF contigo como parte de la unidad familiar en tributación conjunta que de forma individual. El estado de los hijos es fuente de errores en el borrador de la renta, así que conviene revisar bien el IRPF para ver que los datos son correctos.

¿Cómo hacer la declaración conjunta?

Hacer la declaración de la renta en tributación conjunta es muy sencillo. Actualmente, el propio programa de Hacienda se encarga de hacer los cálculos y de informarte de cuál es el resultado de la declaración individual y conjunta.

Lo único que debes hacer es incluir los datos de tu cónyuge y su número de referencia al tramitar el borrador. El programa Renta Web trasladará sus datos fiscales a la declaración y te dirá si te compensa más la declaración con tributación conjunta o individual.

Para saber la modalidad en la que estás tributando, puedes revisar la casilla 461, en la que aparece el importe de la reducción para unidades familiares que opten por la tributación conjunta.

¿Se termina la tributación conjunta?

Como has podido comprobar, la declaración con tributación conjunta conlleva que, en ciertos casos, la tributación sea más ventajosa, especialmente cuando uno de los cónyuges no trabaja o sus ingresos han sido muy bajos. Esto es así porque se eleva el mínimo exento en 3.400 euros.

La declaración con tributación conjunta se mantiene, pero sí se ha planteado, aunque no se ha aprobado, la posibilidad de eliminar este mínimo exento superior. Si se aprobara en el futuro, no se eliminaría la declaración conjunta, pero sí perdería el interés fiscal con respecto a la declaración individual en el caso de matrimonios.

Si este artículo te ha resultado útil, no dudes en compartirlo con tus amigos y familiares. Te animo también a seguirnos en redes sociales para no perderte ninguno de nuestros posts. ¡Te esperamos!