Claves del nuevo sistema de cotización para autónomos en 2023

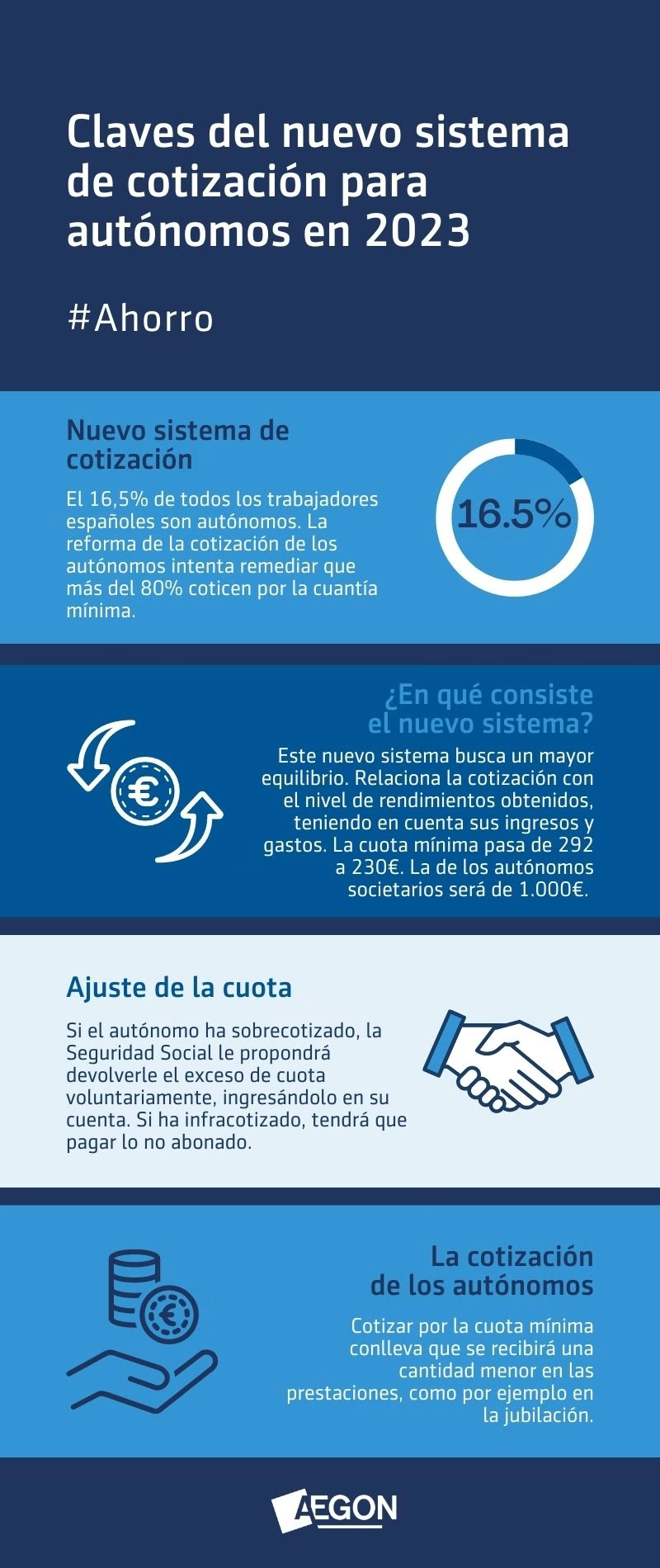

Un 16,5% de todos los trabajadores españoles son autónomos. Un colectivo en el que la cotización a la Seguridad Social es uno de los gastos más importantes y en el que se aplica el nuevo sistema de cotización de autónomos a partir del año 2023.

La reforma de la cotización de los autónomos es de gran relevancia, pues intenta solucionar un gran problema ya estructural que conlleva a que más de un 80% de los autónomos coticen por la cuantía mínima.

Las consecuencias son muy importantes, porque esta cotización mínima también conlleva prestaciones muy bajas por accidente, enfermedad y también en el futuro cobro de la pensión.

💡 Visita nuestro artículo para saber cómo hacer el cálculo de pensión de jubilación como autónomo.

Índice

¿En qué consiste el nuevo sistema?

El problema que conlleva este pago tan bajo es económico. La cotización de un autónomo se paga todos los meses, se facture o no, y por ello muchos se ven obligados a pagar la cotización mínima.

El nuevo sistema de cotización para autónomos busca un mayor equilibrio. Así, relaciona la cotización con el nivel de rendimientos obtenidos, teniendo en cuenta sus ingresos y gastos. Con ello, se ajustan estos pagos y sus posteriores prestaciones a su situación real.

💡 Si eres autónomo, te recomiendo que leas nuestro artículo sobre los gastos deducibles como autónomo.

Para ello, el nuevo sistema de cotización de autónomos establece 15 tramos de cotización, cuya cuantía se calcula según el nivel de ingresos del autónomo.

Tramos de cotización

| Tramo | Cuota 2023 | Cuota 2024 | Cuota 2025 |

| Menos de 670€ | 230 € | 225 € | 200 € |

| Entre 670 y 900€ | 260 € | 250 € | 220 € |

| Entre 900 y 1.166€ | 275 € | 267 € | 260 € |

| Entre 1.166 y 1.300€ | 291 € | 291 € | 291 € |

| Entre 1.300 y 1.500€ | 294 € | 294 € | 294 € |

| Entre 1.500 y 1.700€ | 294 € | 294 € | 294 € |

| Entre 1.700 y 1.850€ | 310 € | 320 € | 350 € |

| Entre 1.850 y 2.030€ | 315 € | 325 € | 370 € |

| Entre 2.030 y 2.330€ | 320 € | 330 € | 390 € |

| Entre 2.330 y 2.760€ | 330 € | 340 € | 415 € |

| Entre 2.760 y 3.190€ | 350 € | 360 € | 440 € |

| Entre 3.190 y 3.620€ | 370 € | 380 € | 465 € |

| Entre 3.620 y 4.050€ | 390 € | 400 € | 490 € |

| Entre 4.050 y 6.000€ | 420 € | 445 € | 530 € |

| Más de 6.000€ | 500 € | 530 € | 590 € |

Con este nuevo sistema de cotización de autónomos, la cotización mínima de 230 euros es inferior a los 292 euros de la cuota mínima del 2022. Mientras la máxima alcanza los 500 euros. Todas las cuotas se revisarán al alza en 2024 y 2025 de forma prefijada. Ya en ese año se volverá a negociar las cuotas para los siguientes años.

Ajustes de la cuota

Esta no es la única modificación importante, también se permiten hacer más cambios en la cotización de autónomos, cada dos meses. Es decir, seis veces al año. Gracias a esta posibilidad, se podrá ajustar la cuota a los cambios de facturación que se propongan.

Todas estas modificaciones se pueden realizar a través de la Sede Electrónica de la Seguridad Social con certificado digital, cl@ve o usuario y contraseña proporcionado por la Tesorería de la Seguridad Social.

También hay que tener en cuenta que las cuotas se calculan de forma estimada, por lo que pueden darse dos casos:

- Si el autónomo ha pagado de más, el cálculo que ha hecho de su cuota lo ha realizado por una facturación que ha sido mayor que la real, ha sobrecotizado. En este caso, la Seguridad Social le propondrá devolverle el exceso de cuota voluntariamente, ingresándolo en su cuenta. Por ejemplo, esto se puede producir si el autónomo calculó su cuota para unos ingresos de 1.800 euros al mes y a final su media fue de 1.500 euros. Pero también puede optar por mantener la cuota aunque fuera más alta. Así, siempre que en 2022 tuviera una base de cotización de autónomo superior, puede optar por no aceptar esta devolución y seguir con su cotización más elevada que da lugar a prestaciones superiores.

- Si ha pagado de menos, ha infracotizado, ocurre lo contrario, y el autónomo tendrá que pagar lo no abonado.

El autónomo debe tener en cuenta todos sus gastos en este cálculo, ya sean recurrentes o no, sin olvidarse de que existen otras partidas que también deducen los rendimientos anuales, como las deducciones de seguros de un autónomo.

💡 Es común que los autónomos no tengan ingresos fijos, por eso te animo a visitar nuestro artículo sobre cómo ahorrar más cuando tus ingresos no son fijos.

En esta infografía te dejamos un resumen del nuevo sistema de cotización de autónomos, para que puedas tener toda esta información condensada y sintetizada, y así volver a consultarla cuando quieras.

Nuevo sistema de cotización para los autónomos societarios

A los autónomos societarios, los que constituyen una sociedad mercantil y ejercen como representantes de la empresa, también les afecta el nuevo sistema de cotización para autónomos y sufrirán cambios relevantes. Están obligados a cotizar como cualquier autónomo y también lo harán por los ingresos reales a partir de 2023.

La diferencia está en que su base mínima de cotización de autónomo es de 1.000 euros. Su cuota mínima, por tanto, es más alta que el resto de los autónomos, 310 euros en 2023, pero inferior a los 377,87 euros del año anterior.

La cotización de los autónomos

La cotización de un autónomo es muy importante, ya que determina las prestaciones que vamos a percibir. Así, cotizar por la cuota mínima conlleva un menor cobro. En 2022 la pensión media de jubilación de los autónomos era de 840 euros al mes. Esta cantidad, aunque era un 6% superior a la del año anterior, era cerca de 600 euros inferior al resto de los trabajadores.

En el caso de la incapacidad laboral transitoria, la baja, el resultado es más dramático. La cotización de autónomos es obligatoria y es el trabajador quien tiene que pagarla los dos primeros meses de baja aunque no trabaje.

Si tenemos en cuenta que en enfermedad no profesional los primeros 4 días no generan prestación, del 5 al 20 se cobra el 60% de la base reguladora y el 75% a partir del día 21, un autónomo que pagaba la cuota mínima recibiría estos ingresos netos:

- Primer mes: 236 euros

- Segundo mes: 426 euros

- Tercer mes y consecutivos, al no tener que pagar la cuota: 720 euros

Todo ello explica por qué las bajas de los autónomos son tan escasas y la importancia de tener cuotas más altas y equilibradas.

💡 Consulta cómo funciona la cobertura de cese de actividad o paro del autónomo.

Ejemplos

Vemos mejor en un ejemplo cómo funciona el nuevo sistema de cotización de autónomos. El autónomo puede comenzar el año estimando sus rendimientos en 1.600 euros mensuales, por los que pagaría 294 euros de cotización.

Al final del año, el rendimiento fue superior, de 1.800 euros al mes, por los que tendría que haber pagado 310 euros. En este caso, tendrá que regularizar por 16 euros mensuales, 192 euros anuales.

Si ocurriera lo contrario, que su rendimiento fue de 1.250 euros mensuales, por ejemplo, habría pagado 3 euros de más al mes, pudiendo en este caso:

- Quedarse con su cuota y base superior, computando así para todas sus prestaciones

- Solicitar su devolución, en este caso 3 euros al mes, 36 euros anuales

En definitiva, nos encontramos con un nuevo sistema de cotización para autónomos que cambia de forma radical la forma de cálculo de la cotización de los autónomos, con mínimos más bajos y ajustarse a los ingresos reales.

Si te ha parecido interesante y útil este artículo, compártelo entre tus amigos y familiares. Además, síguenos en redes sociales para no perderte ninguno de nuestros posts sobre Ahorro. ¡Te esperamos!